Przeszukiwanie zagranicznych baz kontrahentów.

Podatek u źródła (ang. Withholding Tax) to forma podatku, którym opodatkowuje się wypływające z kraju przelewy transgraniczne. Jest to forma podatku dochodowego (od osób prawnych i od osób fizycznych) pobierana przez płatników od niektórych dochodów (m.in. dywidendy, odsetki, należności licencyjne). Podatek u źródła CIT jest nakładany na transakcję wówczas, gdy odbiorca przelewu (który staje się podatnikiem) ma inną rezydencję podatkową od nadawcy przelewu (który ten podatek płaci). Polska ma podpisane umowy o unikaniu podwójnego opodatkowania. Zgodnie z tymi zapisami Polski nadawca przelewu za usługi zagranicznego kontrahenta płacący podatek u źródła musi znać dane podatkowe kontrahenta, któremu ten podatek naliczy.

W świetle nowych przepisów polscy podatnicy dokonujący transgranicznej wypłaty należności w kwocie przekraczającej 2 m PLN (w danym roku do danego odbiorcy), są zobowiązani do poboru podatku u źródła według właściwej stawki tj. 20% lub 19%.

Poboru podatku można będzie uniknąć, jeśli zarząd krajowego podmiotu dokonującego wypłaty złoży oświadczenie m.in. że dochowując należytej staranności zweryfikował, iż zagraniczny podmiot otrzymujący płatność jest jej rzeczywistym właścicielem (beneficial owner) i prowadzi działalność gospodarczą. W takiej sytuacji jednak odpowiedzialność za niepobrany podatek i ryzyko w przypadku przyszłego sporu z organami skarbowymi przechodzi na zarząd polskiego płatnika. Zastosowanie zwolnienia z podatku u źródła (WHT) będzie również możliwe po uzyskaniu indywidualnej opinii organów skarbowych potwierdzającej właściwy status zagranicznego odbiorcy płatności z Polski.

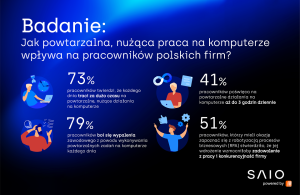

Dochowanie należytej staranności wiąże się ze sprawdzaniem i pobieraniem danych podatkowych kontrahentów, takich jak numery identyfikacji podatkowej, adresy prowadzenia działalności czy zamieszkania. Dla pracownika firmy, która płaci podatek u źródła oznacza to godziny spędzone na różnych zagranicznych serwisach podatkowych, przeszukiwanie baz zarejestrowanych kontrahentów i pobieranie ich danych podatkowych. Im więcej jest krajów pochodzenia kontrahentów, tym więcej danych do sprawdzenia; Europa, Stany Zjednoczone czy Japonia, każdy obszar prowadzi własne serwisy ewidencji podatkowej i występowanie o dane z tych serwisów staje się zadaniem wielce czasochłonnym. Dla firmy, która kupuje wiele usług podlegających opodatkowaniu u źródła oznacza to spory nakład czasu przeznaczonego na przygotowanie danych podatkowych.

W takim przypadku ogromną zaletą jest automatyzacja procesu wyszukiwania danych kontrahentów. Zadaniem Edwarda Robotowskiego jest odciążenie pracownika firmy przez przejęcie procesu sprawdzania i pobierania danych kontrahentów z różnych krajów i obszarów podatkowych.

Danymi do przetwarzania w procesie automatyzacji jest lista kontrahentów oraz lista krajów i serwisów podatkowych dla tych krajów, a działanie robota polega na dostarczaniu pracownikowi danych podzielonych na dwie grupy: dane, które może uzyskać jawnie oraz dane, które są dostępne po opłaceniu określonej kwoty. Cała praca wykonywana jest niejako w tle działania firmy. Robot pracuje bezkolizyjnie i dostarcza niezbędne raporty do analizy.

Pracownikowi pozostaje wtedy tylko ocena przydatności danych płatnych i zlecenie robotowi pobranie tych, za które zdecyduje się zapłacić. W ten sposób robot wyposażony w mechanizm dokonywania wpłat na określone konta serwisów i odbiór opłaconych danych podatkowych kontynuuje działanie. Finalny raport dostarcza dane spełniające wymagania dochowania należytej staranności podczas weryfikacji zagranicznego kontrahenta.

Źródło: https://www.podatki.gov.pl/wht/podatek-u-zrodla-wht/, https://www2.deloitte.com/pl/pl/pages/tax/topics/Podatek-u-zrodla-WHT.html